Источник: РЖД Партнер

Рынок становится более требовательным к оснащению склада. Даже относительно небольшие игроки e-commerce заинтересованы в полноценных распределительных фулфилмент-центрах, способных обеспечить все шаги бизнес-процесса от оформления заказа до выдачи или отгрузки. При этом нарастает дефицит высокотехнологичных объектов. Какое еще влияние e-commerce оказывает на складскую логистику, рассказывает Андрей Лукашев, управляющий партнер компании ILM.

– Андрей, каким должен быть идеальный склад для онлайн-ритейлера?

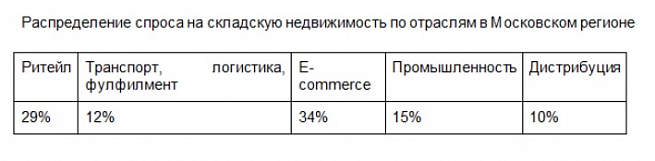

– Давайте для начала обрисуем общую картину. В условиях пандемии в Московском регионе до 10 млн человек впервые начали регулярно совершать покупки онлайн. Как следствие, сектор онлайн торговли оказался лидером поглощения складских площадей, на него пришлись рекордные 34% от общего объема спроса. На втором месте оказался продовольственный ритейл – 29%. Помимо розничных компаний, к этим категориям отнесены фулфилмент-операторы и маркетплейсы.

Потребители привыкают, что любой товар можно купить с доставкой сегодня или завтра, в узком интервале. Чтобы обеспечить необходимую скорость и объем оптово-розничных операций, нужен принципиально новый подход к складской логистике. Вместо одного большого склада нужна сеть маленьких складов «последней мили». Присутствие малых складов в каждом районе становится фактором конкурентоспособности в e-commerce. Ритейлерам со сложным ассортиментом и высокими стандартами сервиса все чаще необходимы кросс-докинговые распределительные центры и фулфилмент-центры.

Клиентам таких центров важно наличие компетентного персонала для осуществления сложных складских операций. Информационные системы учета и управления потоками товаров и транспорта на складе должны синхронизироваться с учетными системами ритейла. Меняются требования к самим зданиям: они должны иметь высокие перекрытия, многоуровневые системы хранения и извлечения, позволять хранение товаров разного размера и применение сложного оборудования. При этом большая площадь склада «последней мили» требуется, только если оператор склада хранит там товары, как это делает Amazon. Если же оператор специализируется на доставке, ему нужна меньшая площадь при значительной длине здания, чтобы максимизировать число доков. Однако быстрое появление новой инфраструктуры осложнено отсутствием или дороговизной свободной земли в мегаполисах, где потребители особенно избалованы.

В связи с ограничением площади земельных участков в черте города и ростом спроса на городскую логистику за рубежом популярен тренд строительства многоэтажных складов под заказчика. Особенно быстро это происходит в Гонконге, Сингапуре, Бангкоке, Джакарте и Токио, где длительный экономический рост сопровождался перенаселением. В Гонконге средний городской склад насчитывает 12 этажей. Мы видим, что этот тренд приходит и в Россию. По сложности такой объект не уступает ТРЦ, а учитывая динамику спроса, многоэтажные склады могут стать перспективным инвестиционным направлением на многие годы. Инициатива в этом принадлежит самым профессиональным и опытным девелоперам, способным управлять технологическими рисками. По мировому опыту, многоэтажные складские проекты становятся успешными в тех случаях, когда стоимость участка под складом составляет более половины общей стоимости строительства.

Технически многоэтажные склады отлично подходят для спекулятивного формата использования: каждый этаж может считаться отдельным складом и иметь свои особенности сервиса.

Обслуживание товара, включая его размещение, сбор, упаковку и перемещение к разгрузочному доку, может быть полностью автоматизировано. Роботы особенно помогают со сборными заказами. Например, потребитель хочет в одной посылке получить мягкое кресло, набор форм для выпечки и гитару. На уровне склада это выливается в потребность в больших площадях и работе по компоновке заказа. Автоматизированные системы собирают заказы быстрее и точнее людей, помогая сократить возвраты. Однако сами роботизированные системы перемещения товаров (ASRS) пока дороги, поэтому их рентабельность прямо пропорциональна размеру склада, оборачиваемости запасов, плотности хранения, уровню зарплат кладовщиков и рискам человеческого фактора (краж или порчи). ASRS пока проигрывают на складах для грузов, которые требуют дополнительной ручной обработки.

Итак, обобщим. Сегодня онлайн-ритейлеры и обслуживающие их логистические компании предпочитают использовать несколько (чем больше, тем лучше) складов в черте города размером 1500–4000 кв. м для обработки грузов и кросс-докинга. Требования к складу для e-commerce обычно предъявляют такие: один этаж; площадь больше 2000 кв. м; потолки выше 6 м; много разгрузочных доков; большая парковка.

Таких складов остро не хватает. Арендаторы замещают их площадками в пределах 5 км от МКАД – де-факто прайм-зоне для городской логистики. Ставка аренды за городской склад для e-commerce в 1,5–2 раза выше, чем за склад класса А в 20 км от МКАД. И рост цен продолжится.

– К дефициту привела пандемия?

– Отчасти сокращение связано с тем, что весной часть девелоперов приостановили строительство до выяснения обстоятельств. В результате часть проектов, ввод которых планировался на 2020 год, была перенесена на 2021-й.

Сейчас сухой склад А, B+ и B с удобной логистикой внутри МКАД можно снять за 6–15 тыс. руб. за кв. м в год, включая эксплуатационные расходы, но без НДС и коммунальных платежей. В пределах 5 км за МКАД средняя ставка ниже, 6500 руб. за кв. м в год, включая эксплуатационные расходы, но без НДС. Эта разница указывает на значительный потенциал спроса на городские складские объекты или склады «последней мили».

Склады класса С в черте города предлагаются за 4500–7000 руб. за кв. м в год без НДС. Такие высокие ставки, иногда наравне с классом В, обусловлены близостью к центру города. Транспортная доступность и компактность предложения помогают арендаторам закрыть глаза на класс объекта, особенно если долгосрочное хранение не требуется. При этих ставках средний склад внутри МКАД находит своего арендатора за 2–3 месяца.

Благодаря интенсивному расширению онлайн-торговли спрос на складские площади в Московском регионе достиг 1,4–1,6 млн кв. м, почти повторив рекорд 2018 года.

Вакантность еще в I квартале 2020-го упала до минимума за последние 5 лет, и ожидалось, что опустится ниже 2%. Возможно, это произойдет в 2021 году.

Суммарный объем качественной складской недвижимости в Московском регионе составляет 16 млн кв. м. За 2020 год введены в эксплуатацию около 850 тыс. кв. м складских площадей, что на 15% меньше, чем в 2019-м. Таким образом, систематическое отставание предложения от спроса усугубляется.

Учитывая рост спроса и недостаточный пока рост предложения, в 2021 году можно ожидать в лучшем случае сохранения вакансии на достигнутом в IV квартале 2020-го уровне 2,2% и продолжения плавного роста ставок.

– На основании этого какой прогноз можно дать по развитию рынка складской логистики в ближайшем будущем?

– Как и во всем мире, в Москве происходит активная трансформация рынка складской недвижимости. Инвестиционная привлекательность складов растет, но их строительство сталкивается с ограничениями в виде тесноты и дороговизны земли. Девелоперы будут прибегать к известным решениям – многоэтажность, автоматизация, перепрофилирование невостребованных площадей, – чтобы преодолеть ограничения.

На протяжении 2021–2024 гг. в Москве ожидается уменьшение суммарной площади городских складов на 20–30%. Не исключено, что в обозримой перспективе склады будут вытеснять традиционные торговые объекты. На месте ТРЦ или в их же зданиях будут появляться склады «последней мили».

Важным драйвером нового строительства будет проникновение на российский рынок крупных зарубежных сетей, которые будут создавать склады в форматах, привычных им. Дороговизна земли в столице будет способствовать росту ярусности и этажности. В первую очередь будут распространяться многоярусные решения, но по мере освоения технологий и роста готовности инвесторов начнется экспансия многоэтажек – технически оснащённых и обладающих высокими перекрытиями, в отличие от многоэтажных индустриальных зданий советского периода. Современные городские склады в 2–5 этажей могут стать нормой к середине – концу десятилетия.

Источник: РЖД Партнер